在地缘政治影响和疫情引发的供应链中断的推动下,过去全球贸易体系中的供应链正在重构,而这方面可能的方向之一是区域供应链。

对于台湾经济发展严重依赖的半导体产业而言,区域供应链也可能带来结构性变化。 需要采取一些战略措施来应对这些变化,本文将对此进行讨论。

信息技术、汽车和通信领域与半导体的关系相对更为密切,是当前和未来半导体产业的主要应用市场。

长期服务仅在汽车售出后才开始

台湾对汽车业寄予厚望。 一方面,汽车半导体零部件市场目前的增长速度高于其他行业,预计到2030年半导体将占汽车制造成本的50%。另一方面,随着其半导体优势的消失和 跨过“引擎壁垒”,台湾很可能圆了之前工业化进程中错过的梦想。

汽车行业远比消费电子产品复杂。 制造和销售的结束意味着长期服务的开始。 美国一辆汽车的平均寿命接近12年,如果算上统计上的长尾因素,维修配件的库存需求可能长达20年。

法律、基础设施、召回等影响市场环境和经营风险的重大因素,需要长期部署应对,难以单靠车企一己之力。 难怪丰田在区域布局方面的长期努力,面对如此多的电动汽车和自动驾驶汽车新贵,丰田仍然感到游刃有余。

台湾深厚的半导体产业基础固然有利于切入电动汽车和自动驾驶汽车领域,但受益于该领域未必成定局。 区域化的供应链需要当地元素的大力支持,从零部件制造到产品维护。 鉴于上述汽车产业面临的主要因素,台湾要以自主品牌建立汽车全产业链区域化服务,无异于白手起家。

如果只做半导体元器件业务呢? 毕竟,此类部件有可能占据汽车制造成本的 50%,并且在长期内可能攀升至 70%。 即使台湾现在无法提供整车及自主品牌的全制程服务,光是半导体零组件,就是一个非常庞大的市场,恐怕比电脑与手机市场的总和还要大。

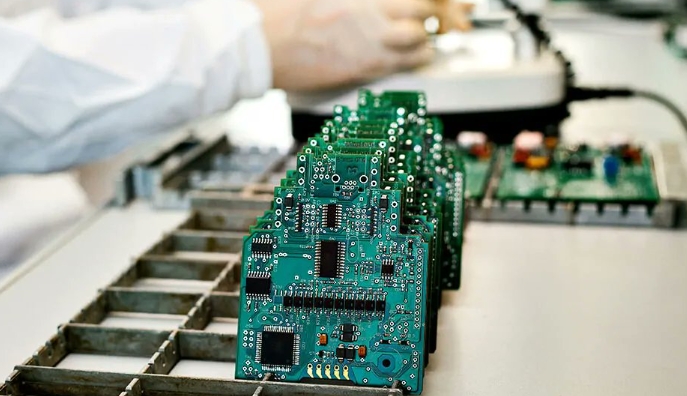

目前的情况是,部分汽车零部件需要定制化,产品验证过程极其漫长,而保供期也远远超出了普通晶圆厂通常愿意接受的范围。

用半导体垂直分工正在进行

从汽车厂的角度来看,如果一个产品的主要经济价值大部分是由其他行业创造的,那么工厂就有滑向装配厂的风险。 此外,汽车制造商在大流行期间遭受传统汽车零部件和半导体组件短缺的困扰,促使他们考虑将垂直整合扩展到半导体设计和制造,尤其是电动汽车的功率器件。 例如,博世和比亚迪已经拥有自己的晶圆厂来制造自主设计的功率元件。

这是一个新现象。 其实,类似的考虑早在手机时代就开始出现,比如华为成立海思,布局手机最重要的增值芯片环节。 特斯拉和通用旗下的自动驾驶汽车子公司Cruise也开始设计自己的L4和L5级高端ADAS(高级驾驶辅助系统)芯片,但目前还停留在芯片电路设计阶段。

与汽车制造商相关的IC设计公司和晶圆厂,由于验证过程中内部沟通方便,芯片产品验证时间可以大大缩短。 这类设计公司和晶圆厂在发展初期,供需条件稳定,可以轻松生存,但缺点是不太可能有外部客户,难以避免可能的利益冲突。

回顾半导体发展史,许多系统厂商都经历了系统产品与半导体元器件设计制造垂直整合的阶段。 最先将半导体技术转移到台湾的RCA(美国无线电公司)就是一个典型例子。

但大多数这些垂直整合的晶圆厂最终都解散了。 主要原因之一是上述利益冲突阻碍了其经营规模经济的增长,进而制约了经营利润和可用研发资金的增长。 对于需要不断注资支持研发项目的高科技产业来说,这无异于走入死胡同。

汽车行业的电动化和自动驾驶,为半导体行业创造了新的快速增长市场。 然而,区域供应链和汽车制造与晶圆设计制造垂直整合的趋势和现象也对半导体产业提出挑战,战略性应对这两个挑战将成为必然。

评论被关闭.